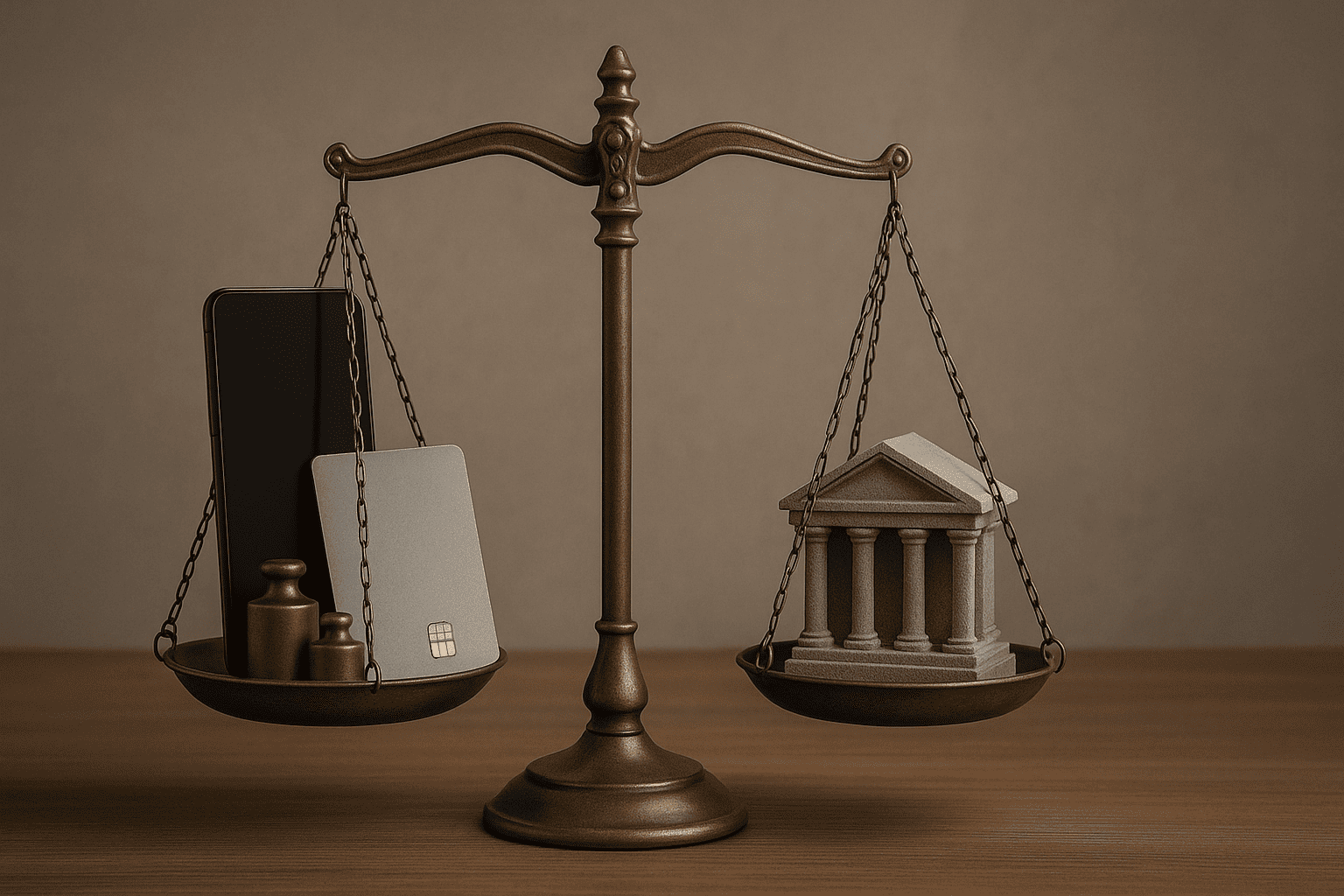

A equiparação entre fintechs e bancos para fins de fiscalização foi oficializada pela Receita Federal, que publicou uma nova Instrução Normativa. Essa medida representa um novo marco na regulamentação do setor financeiro brasileiro. A decisão surge em um contexto de crescimento exponencial das fintechs, que passaram de startups promissoras a players consolidados, mas também de preocupações crescentes sobre o uso de suas plataformas para atividades ilícitas.

Essa mudança não transforma fintechs em bancos, mas impõe a elas responsabilidades de compliance e transparência semelhantes às das instituições financeiras tradicionais. O objetivo é fechar brechas regulatórias e garantir um ambiente de competição mais justo e seguro para todos. Neste artigo, vamos desvendar todos os detalhes dessa equiparação, explicando o que são fintechs e bancos, o que a nova regra determina e quais as novas obrigações.

Entendendo os papéis: o que são fintechs e bancos?

Para compreender a dimensão da nova regra, é fundamental diferenciar os dois protagonistas dessa história: as fintechs e os bancos tradicionais. Embora ambos atuem no mercado financeiro, suas estruturas, modelos de negócio e, até então, níveis de regulação, eram bastante distintos.

Fintechs: a inovação no setor financeiro

O termo “fintech” é a junção de financial (financeiro) e technology (tecnologia). São empresas que usam tecnologia de ponta para criar, otimizar e distribuir serviços financeiros de forma mais ágil, barata e acessível. Elas nasceram com um DNA digital, focadas em resolver dores específicas dos consumidores. Seus principais serviços incluem:

- Contas digitais sem taxas de manutenção;

- Cartões de crédito com gerenciamento por aplicativo;

- Plataformas de investimento com baixas taxas de administração;

- Empréstimos online com análise de crédito rápida;

- Soluções de pagamento, como maquininhas e gateways para e-commerce.

A sua principal vantagem competitiva reside na estrutura enxuta, sem a necessidade de agências físicas, o que reduz custos operacionais e permite oferecer produtos mais atrativos. A regulamentação de fintechs no Brasil evoluiu para acompanhar esse crescimento, mas ainda era considerada mais branda em comparação à dos bancos.

Bancos Tradicionais: estrutura e regulamentação consolidada

Os bancos são instituições financeiras robustas, com décadas ou até séculos de história. Sua atuação é muito mais ampla, cobrindo desde serviços básicos de varejo (contas, poupança) até operações complexas de atacado, como crédito corporativo, câmbio, fusões e aquisições. A regulação sobre eles é rigorosa, estabelecida pelo Banco Central (BCB) e pelo Conselho Monetário Nacional (CMN).

Eles são obrigados a cumprir exigências de capital mínimo, governança corporativa, auditorias constantes e políticas de prevenção a crimes financeiros. Essa estrutura, embora garanta segurança e estabilidade ao sistema, também gera uma burocracia e custos que, por vezes, se refletem em taxas mais altas para os clientes e menor agilidade na inovação.

O marco regulatório das fintechs no Brasil

O ambiente regulatório para as fintechs no Brasil não é novo, mas vem amadurecendo rapidamente. O Banco Central tem atuado para fomentar a inovação e a competição, sem abrir mão da segurança do Sistema Financeiro Nacional (SFN).

Foram instituídos os arranjos e as instituições de pagamento, integrando formalmente as fintechs ao Sistema de Pagamentos Brasileiro (SPB). Esse foi o primeiro passo para que empresas de tecnologia pudessem oferecer serviços como emissão de moeda eletrônica e cartões pré-pagos sem serem, necessariamente, um banco.

Em 2018, foram criadas duas novas figuras jurídicas para as fintechs de crédito:

- Sociedade de Crédito Direto (SCD): Realiza operações de empréstimo, financiamento e aquisição de direitos creditórios exclusivamente por meio de plataforma eletrônica, utilizando capital próprio.

- Sociedade de Empréstimo entre Pessoas (SEP): Conhecida como peer-to-peer lending, conecta credores a tomadores de empréstimos por meio de uma plataforma digital, intermediando a operação.

O que muda com a Receita Federal?

A nova instrução normativa da Receita Federal não transforma as fintechs em bancos de pleno direito, mas as alinha em um ponto crucial: a transparência fiscal. A medida impõe a um rol específico de fintechs as mesmas obrigações de reporte de informações financeiras que já eram exigidas dos bancos.

O foco da medida: obrigação da e-Financeira

O principal instrumento dessa equiparação é a e-Financeira. Trata-se de um sistema do SPED (Sistema Público de Escrituração Digital) no qual as instituições financeiras informam à Receita Federal todas as movimentações financeiras de seus clientes (pessoas físicas e jurídicas). Isso inclui saldos em contas, rendimentos de aplicações, transferências, aquisições de moeda estrangeira, entre outros dados.

Até então, a maioria das fintechs não estava obrigada a entregar a e-Financeira. Com a mudança, aquelas que realizam atividades como emissão de moeda eletrônica, gestão de contas de pagamento e concessão de crédito passam a ter que reportar essas informações. Isso dá ao Fisco uma visão muito mais completa das transações que ocorrem nesse ecossistema.

Por que agora?

A decisão da Receita Federal foi acelerada por investigações que revelaram o uso de algumas fintechs como “bancos paralelos” por organizações criminosas. Aproveitando-se de um ambiente regulatório menos rigoroso e de processos de abertura de conta mais flexíveis, criminosos utilizavam essas plataformas para movimentar dinheiro de outras atividades. A equiparação busca reduzir a vulnerabilidade, aumentando o controle sobre o fluxo de recursos.

Benefícios e desafios: novo cenário para Fintechs e Bancos

Vantagens para Fintechs e Bancos: credibilidade e competição justa

Para o setor de fintechs, o principal benefício é o ganho de credibilidade. Ao se submeterem a regras de compliance mais rígidas, elas sinalizam ao mercado, aos investidores e aos consumidores que operam com um nível de seriedade e transparência comparável ao dos bancos.

Para os bancos tradicionais, a medida representa um “nivelamento do campo de jogo”. Eles argumentavam que a competição entre bancos e fintechs era desigual, pois as startups de tecnologia financeira operavam com uma carga regulatória muito menor.

Desafios para Fintechs e Bancos: custos operacionais e complexidade

O maior desafio para as fintechs será o aumento dos custos e da complexidade operacional. Implementar os sistemas necessários para gerar e transmitir a e-Financeira, bem como reforçar as equipes de compliance e governança, exige investimentos significativos.

Há o risco de que a burocracia adicional reduza parte da agilidade que sempre foi o grande diferencial das fintechs. O desafio será absorver as novas obrigações de compliance para fintechs sem perder a capacidade de inovar e oferecer uma experiência de usuário superior.

Perguntas Frequentes sobre Fintechs e Bancos (FAQs)

1. Todas as fintechs serão equiparadas a bancos?

Não. A equiparação da Receita Federal se aplica especificamente às fintechs que atuam como instituições de pagamento (IPs) emissoras de moeda eletrônica, que gerenciam contas de pagamento, e às Sociedades de Crédito Direto (SCDs). Fintechs com outros modelos de negócio podem não ser afetadas diretamente por esta nova obrigação.

2. O que é a e-Financeira e por que ela é importante?

A e-Financeira é uma declaração digital que as instituições financeiras enviam à Receita Federal com informações detalhadas sobre as operações de seus clientes. Sua importância reside no fato de ser uma ferramenta poderosa para o Fisco cruzar dados e identificar inconsistências, combatendo a sonegação fiscal e a lavagem de dinheiro.

Você ainda tem alguma dúvida sobre o assunto? Fale com um dos especialistas do time da SW Advogados.