Está pendente de julgamento no âmbito do Superior Tribunal de Justiça o Recurso Especial 1.712.484/SP que tem por objeto a análise da possibilidade de entes da Federação (União, Estados, Distrito Federal e Municípios), expropriarem, via execução fiscal, bens de empresas que atravessam processo de Recuperação Judicial. A discussão que agora está submetida ao crivo da Corte Superior pela sistemática dos Recursos Repetitivos perdura há muito tempo.

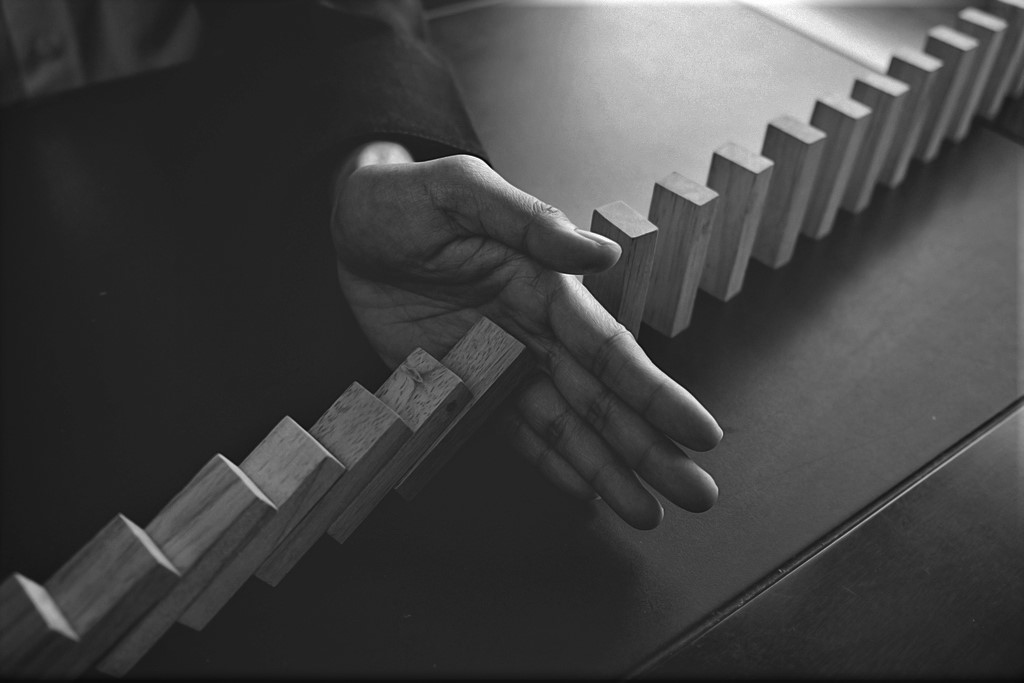

É que, segundo o art. 6º, §7º, Lei 11.101/05, o crédito tributário não concorre com os ditos créditos concursais, ou seja, créditos que, por determinação legal, se submetem ao rito recuperacional – a exemplo do crédito trabalhista. Deste modo, o Fisco possui liberdade de prosseguir com as execuções fiscais em detrimento da Recuperanda, podendo, inclusive, constringir e expropriar bens das empresas que atravessam momentos de crise financeira. Todavia, caso o Estado venha a constringir e, posteriormente, expropriar bens da Recuperanda, haverá, sem dúvida, prejuízo à Recuperação Judicial, haja vista que os ativos serão retirados da sociedade, podendo haver notório esvaziamento do instituto da Recuperação Judicial.

Segundo o art. 47, caput, da Lei 11.101/05, o magistrado, na condução do processo de Recuperação Judicial, deve atentar-se ao princípio da preservação da empresa, conduzindo esforços para a manutenção da fonte produtiva, de modo a proteger os trabalhadores e a economia local. Em casos análogos àquele que será julgado pelo STJ através do REsp 1.712.484/SP, fica evidente que a possibilidade de expropriação de ativos da Recuperanda, independente do meio utilizado, configura afronta ao princípio da preservação da empresa e, também, a par conditio creditorum, uma vez que o credor tributário, para atender suposto interesse público, acabaria esvaziando qualquer processo de Recuperação Judicial através da supressão de ativos.